2017年5月对冲基金A股信心指数报告

一、 A股信心指数下降9.16%,5月私募看法以中性为主

2017年5月,融智·中国对冲基金经理A股信心指数为108.45,较上月下降9.16%。融智·中国对冲基金经理A股信心指数在本月继续回落至110下方,但乐观情绪相比悲观情绪,依然占据微弱优势。

最新调查显示,当前半仓以上私募占比为48.84%,其中仓位在八成以上的私募机构占比为17.83%,这一仓位水平基本与上个月情况相当,且略有上浮;而仓位在三成到五成的私募机构占比为26.36%,在此区间内的私募机构占比下降十分明显;三成仓位以下(含空仓)的私募机构占比则上升至24.81%,空仓比例甚至已经接近7%的水平。从调查的结果来看,高仓位私募机构依旧较高,而在遭遇了4月份的大幅下挫之后,部分私募已经转向低仓位运行。

4月初市场在“雄安新区”概念的连续涨停潮中,A股达到了今年以来的新高,但上证指数始终未能突破3300点重要位置。进入中旬,“雄安新区”概念上市公司纷纷被勒令停牌核查。此后,股票市场情况急转直下,甚至突破了前期“箱体”下沿并持续下行,仅半个月的时间上证指数振幅近200点,期间两市还上演了“百股跌停”。“雄安新区”、“一带一路”、“军工”等概念领跌两市,其中军工股在两周内就将第一季度以来的反弹收益消蚀殆尽。短期来看,市场在3100点有较大的支撑力量,指数在4月底触及3100点后迅速出现反弹足以说明这一点。值得一提的是,此前领跌的“雄安新区”、“一带一路”在此时成为了反弹的“先锋力量”。

进入5月份,股票市场经过再次大跌后走势并不明朗。从宏观经济来看,4月中国制造业采购经理人指数(PMI)为51.2%,较上月回落0.6个百分点,但经济稳定态势不减。政策方面,在整个市场都在担心美联储“缩表”的时候,中国央行的“缩表”行动却早已悄然展开,如若央行正式表态“缩表”,对于本就缺乏流动性的资本市场影响不容小觑。除此之外,5月份最值得关注的是2017年5月14日-15日将于中国北京举办一带一路国际合作高峰论坛,这是“一带一路”提出3年多来最高规格的论坛活动。因此,“一带一路”相关概念无疑会成为5月份的重头戏。

融智·中国对冲基金经理A股信心指数在本月有明显下滑。对5月份市场持中性态度的基金经理占比最大,但由于看多的基金经理人数比看空的基金经理人数多,指数仍然处于临界值上方。换言之,5月份私募基金经理整体而言对市场的看法中性但偏乐观。

融智·中国对冲基金经理A股信心指数分值区间为[0,200],其中100为信心指数的临界值。信心指数大于100表明基金经理对未来一个月市场走势乐观,越接近200状态越乐观;信心指数小于100表明基金经理对未来一个月市场走势悲观,越接近0状态越悲观。

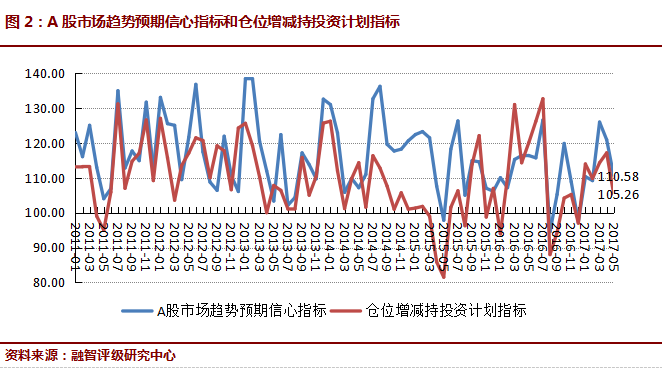

融智·中国对冲基金经理A股信心指数涵盖两大分类指标。基金经理对A股市场环境预期信心指标,直接反映基金经理对未来一个月市场的看法;仓位增减持投资计划指标通过仓位调整间接反映基金经理对未来市场的看法。由于基金经理仓位上的调整受到操作策略以及操作习惯的影响,我们以基金经理直接对A股市场预期看法为核心,以仓位调整计划为辅。

二、 信心指数两大分类指标走势

2017年5月A股市场趋势预期信心指标值为110.58,较上月下降8.53%。调查结果显示,对A股市场行情持极度乐观或乐观态度的基金经理占受访人数的32.12%,相比上月有较大回落;而持中性态度的基金经理比例为51.09%,超过受访人数的半数,成为了本月观点的主流;此外,受访基金经理持有悲观/极度悲观态度为16.79%,比上月略有上涨,但幅度并不大。从A股市场趋势预期信心指标来看,4月份A股市场的大幅下挫加剧了基金经理对市场看法的不确定性,但悲观情绪并没有明显增加,这可能与4月底指数见底反弹有关。

2017年5月仓位增减持投资计划指标值为105.26,较上月下降10.12%。调查结果显示,选择维持仓位不变的基金经理占比接近六成,可见多数基金经理对于市场的不明朗形势持观望态度,并无仓位变动计划;而选择增仓/大幅增仓的基金经理占比25.56%,相比上月下滑15%左右;此外,选择减仓/大幅减仓的基金经理占比15.04%,这一比例略有回升。从仓位增减持投资计划指标来看,整体而言,私募基金经理在5月份进行加仓的意愿明显减弱。

从两个分项指标来看,A股市场趋势预期信心指标和仓位增减持投资计划指标均出现明显回落,但仍处于临界值100上方。两个分项指标值结果显示,私募基金经理对4月份A股市场行情的看法以中性为主,但乐观情绪相比悲观情绪略有优势。

免责条款

本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。