2016年12月对冲基金A股信心指数

一、 A股信心指数降9.46%,十二月私募谨慎为上

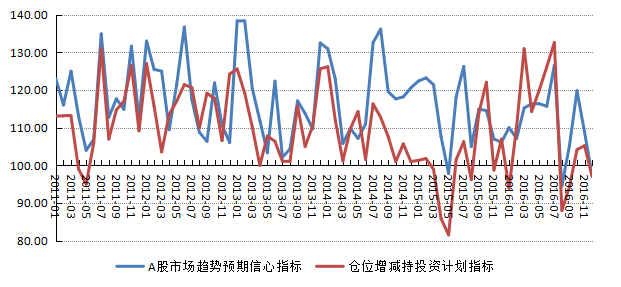

2016年12月,融智·中国对冲基金经理A股信心指数为97.22,较上月下降9.46%。融智·中国对冲基金经理A股信心指数在继续回落,指数值再次回到临界值100下方,悲观情绪在本月开始蔓延。

截止11月底,参与调查的私募仓位水平相比上个月有显著提高。仓位在六成以上的私募机构达到了55.32%,其中有42.55%仓位水平在六成到八成之间;仓位在三成到五成的私募机构占比为36.17%;两成仓位以下的占比8.51%左右。

A股市场在11月份延续了10月份以来的上涨势头,在10月底守住了3100点之后再次回归正轨,并且迅速完成对前期高点的突破,在11月底甚至一度触及3300点高位,但最终并未有效突破。虽然月初美国大选再次出现“黑天鹅”事件,但是对A股市场并未受到太大影响,小幅下挫后继续上攻。此外,人民币汇率在进入11月以后继续贬值,但在下旬接近7的时候开始回调,短期来看已经基本稳定。然而,值得注意的是,11月份的涨幅几乎全部依靠权重股推升,中小盘个股的涨幅十分有限,甚至有部分还出现了下跌,这对于A股的短期情况并非好消息。

进入12月份,市场正式进入收官之月。从国内来看,11月份制造业PMI指数为51.7%,大幅好于预期,经济回暖升温迹象明显;12月5日深港通正式落地,再加上证监会主席刘士余痛批“野蛮收购”,直接导致5日出现大幅回调。国际方面,一方面美国12月份议息会议前最后一次非农数据略不及预期,美联储加息概率有所下降,但加息还是大概率事件,市场亟待最终结果的揭晓;另一方面,意大利公投修宪失败,欧元汇率暴跌,当下来看欧盟的不稳定性继英国“脱欧”后还在不断增加。

从调查的结果来看,对12月份A股市场持乐观态度的私募经理并不多,而持观望态度的情况较为普遍。多数基金经理认为,市场已经经历了两个月的反弹,可能会在12月份迎来回调,再加上国际环境的不确定性与日俱增,他们对于12月份的期待并不大,整体倾向于保守。

图1:融智·中国对冲基金经理A股信心指数

资料来源:融智评级研究中心

融智·中国对冲基金经理A股信心指数分值区间为[0,200],其中100为信心指数的临界值。信心指数大于100表明基金经理对未来一个月市场走势乐观,越接近200状态越乐观;信心指数小于100表明基金经理对未来一个月市场走势悲观,越接近0状态越悲观。

融智·中国对冲基金经理A股信心指数涵盖两大分类指标。基金经理对A股市场环境预期信心指标,直接反映基金经理对未来一个月市场的看法;仓位增减持投资计划指标通过仓位调整间接反映基金经理对未来市场的看法。由于基金经理仓位上的调整受到操作策略以及操作习惯的影响,我们以基金经理直接对A股市场预期看法为核心,以仓位调整计划为辅。

二、 信心指数两大分类指标走势

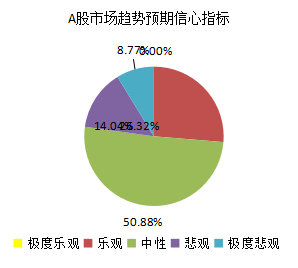

2016年12月A股市场趋势预期信心指标值为97.37,较上月下跌10.52%,该指数在本月再次跌破临界值100。调查结果显示,对12月行情持乐观态度的基金经理占比回落至26.32%,而且没有基金经理选择极度乐观态度;有50.88%的基金经理保持中性态度,市场在经历长时间反弹后回调预期较强;另外,22.81%的受访基金经理依然持有悲观/极度悲观态度,尽管比例并不及看多持乐观态度人数,但8.77%的持极度悲观态度的基金经理已经足以将该指标值下拉至临界值下方。

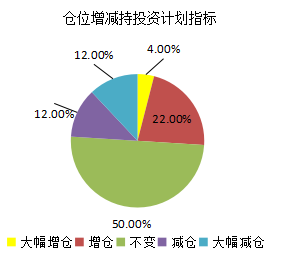

2016年12月仓位增减持投资计划指标值为97,较上月下跌7.8%,该指标值同样跌破临界值100。调查结果显示,选择维持目前仓位的私募机构占比50%,尽管这一比例有所下降,但多数人在此节点选择观望;选择增仓/大幅增仓的私募机构占比26%,但多数表示不太可能大幅度增加仓位;此外,选择减仓/大幅减仓的私募机构在本月上升明显,尤其是大幅减仓的私募机构比例达到了12%。

本月融智·中国对冲基金经理A股信心指数同时大幅度下挫,半数基金经理对未来一个月的A股市场持保留意见,与此同时,看多市场比例与看空市场的比例基本上不相上下。

图2:A股市场趋势预期信心指标和仓位增减持投资计划指标

资料来源:融智评级研究中心

图3:A股市场趋势预期信心指标和仓位增减持投资计划指标分布状况

资料来源:融智评级研究中心

免责条款

本报告信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述相关产品购买的依据。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。